Είναι η δημιουργία μιας «κακής τράπεζας» (bad bank) η εφικτή λύση στο πρόβλημα των «κόκκινων» δανείων των ελληνικών τραπεζών; Η απάντηση που δίνουν στο ερώτημα αυτό η Ευρωπαϊκή Κεντρική Τράπεζα, η Ευρωπαϊκή Επιτροπή, ο Ευρωπαϊκός Μηχανισμός Σταθερότητας (ESM) και το Διεθνές Νομισματικό Ταμείο είναι αρνητική.

Του Θανάση Κουκάκη

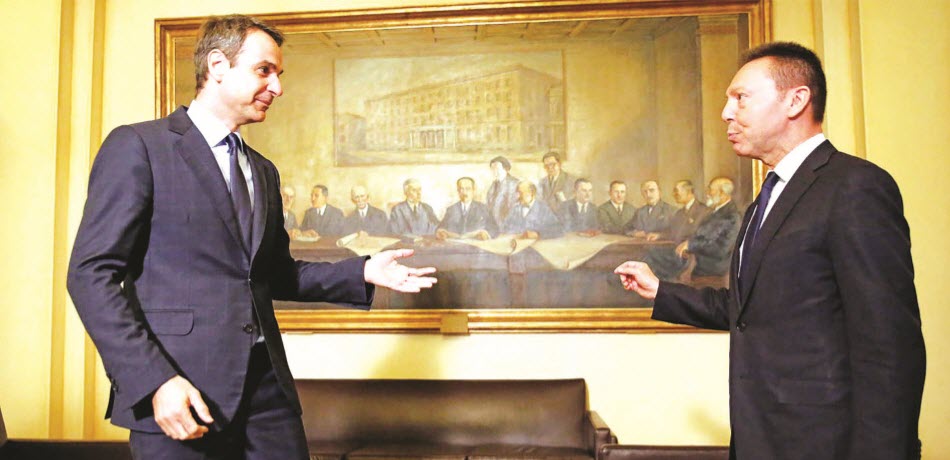

Η επιμονή Στουρνάρα στη δημιουργία μιας «κακής Τράπεζας» για τα κόκκινα δάνεια παρά την αρνητική στάση της ΕΚΤ του ΔΝΤ του ΕSΜ και της ελληνικής κυβέρνησης

Αφενός διότι είναι μια πανάκριβη δημοσιονομικά λύση που θα επιβάρυνε πρόσθετα τους φορολογουμένους και το χρέος σε μια περίοδο δημοσιονομικού εκτροχιασμού λόγω της πανδημίας, αφετέρου διότι δεν είναι μια λύση συμβατή με την ευρωπαϊκή νομοθεσία περί ανταγωνισμού, η οποία ήδη από το 2014 προβλέπει τη συμμετοχή των μετόχων και των πιστωτών στις τραπεζικές διασώσεις.

Όλα αυτά είναι γνωστά στον Διοικητή της Τράπεζας της Ελλάδος, Γιάννη Στουρνάρα, ο οποίος ωστόσο επιλέγει, για άγνωστους λόγους, να προτείνει τη δημιουργία μιας «bad bank» σε «εθελοντική» βάση, ως την ενδεδειγμένη λύση για την ελάφρυνση των τραπεζικών ισολογισμών από μη εξυπηρετούμενα δάνεια, παλαιά και νέα. Και διατυπώνει αυτή την πρόταση παρά το ότι ο πρωθυπουργός, Κυριάκος Μητσοτάκης, του έχει ξεκαθαρίσει προσφάτως – παρουσία του οικονομικού επιτελείου – πως η «κακή τράπεζα» δεν περιλαμβάνεται στα σχέδια της κυβέρνησης (κάτι που άφησε να εννοηθεί και ο κυβερνητικός εκπρόσωπος την Πέμπτη).

ΤΑ ΑΝΑΠΑΝΤΗΤΑ ΕΡΩΤΗΜΑΤΙΚΑ

Και ενώ ο Έλληνας φορολογούμενος έχει χάσει ήδη 45 δισ. ευρώ για τη στήριξη των τραπεζών, ο Διοικητής της Τράπεζας της Ελλάδος προτείνει λύσεις που θα μπορούσαν να αυξήσουν τη ζημία αυτή στα 60 δισ. ευρώ, χωρίς να υπάρχει κανένα διασφαλισμένο αποτέλεσμα για την επόμενη ημέρα. Και το μεγάλο ερώτημα είναι γιατί το κάνει και ποιον θέλει εξυπηρετήσει.

Το πρόβλημα είναι πως οι κατά καιρούς εμμονές του κεντρικού τραπεζίτη με διάφορες «σωτήριες λύσεις», σήμερα με την «κακή τράπεζα», μέχρι χθες με το σχήμα για την αναβαλλόμενη φορολογία των τραπεζών (σ.σ. πρόταση που ξανά απορρίφτηκε από τους ευρωπαϊκούς θεσμούς), προκαλούν προβλήματα στην εφαρμογή πολιτικών που είναι καλά μελετημένες και συμφωνημένες με τους θεσμούς.

Σε αυτήν τη φάση, η προσοχή του οικονομικού επιτελείου της κυβέρνησης και των ευρωπαϊκών θεσμών έχει πέσει στην επιτυχία του σχεδίου «Ηρακλής», το οποίο επιτρέπει στις τράπεζες να τιτλοποιήσουν προβληματικά δάνεια με την εγγύηση του Δημοσίου. Το σχέδιο αυτό θα διευκολύνει τις τιτλοποιήσεις δανείων εκ μέρους των τραπεζών, με κρατική

εγγύηση, για να μειωθεί το απόθεμα των μη εξυπηρετουμένων ανοιγμάτων τους (NPEs) κατά περίπου 32 δισ. ευρώ (μείωση κατά 40% του συνολικού όγκου των μη εξυπηρετούμενων δανείων).

Ο «Ηρακλής» υποστηρίζεται πλήρως από την Κομισιόν και τον Ενιαίο Εποπτικό Μηχανισμό της ΕΚΤ (SSM), στελέχη των οποίων θεωρούν πως παρά τη δυσμενή συγκυρία, το σχέδιο μπορεί να πετύχει. Στη βάση αυτή έχουν δοθεί εντολές στις τράπεζες να επιταχύνουν τις προετοιμασίες, ώστε η έξοδος από την πανδημία να τις βρει έτοιμες να προχωρήσουν σε τιτλοποιήσεις δανείων. Μάλιστα, κάποιες από αυτές, όπως π.χ. η Eurobank θα προχωρήσουν σε τιτλοποιήσεις ακόμη πιο γρήγορα, πιθανότατα έως τα μέσα Ιουνίου.

Η Ευρωπαϊκή Επιτροπή Ανταγωνισμού και ο Ενιαίος Εποπτικός Μηχανισμός της ΕΚΤ αναγνωρίζουν πως ο «Ηρακλής» διαθέτει zero risk weight (μηδενικό κίνδυνο), λόγω της επάρκειας των κρατικών εγγυήσεων που τον συνοδεύουν. Αυτό έχει καταστήσει το σχέδιο πιο ελκυστικό, καθώς οι τίτλοι κύριας διαβάθμισης (senior bonds) που θα εκδίδονται στη βάση του σχεδίου «Ηρακλής» θα σταθμίζονται με μηδενικό συντελεστή από τον SSM. Η εγγύηση που θα παράσχει το ελληνικό Δημόσιο στους τίτλους κύριας διαβάθμισης θα ανέλθει έως 12 δισ. ευρώ και δεν θα έχει άμεσα επίπτωση στο χρέος, το έλλειμμα ή το λεγόμενο ταμειακό «μαξιλάρι», δηλαδή η υλοποίηση του σχεδίου δεν θα επιβαρύνει τον Ελληνα φορολογούμενο.

Παρά το ότι ο «Ηρακλής» βρίσκεται σε φάση υλοποίησης ο Διοικητής της Τράπεζας της Ελλάδος επέλεξε τη συγκεκριμένη περίοδο για να δημοσιοποιήσει τις ιδέες του, αφενός για τη δημιουργία μιας «κακής τράπεζας» αφετέρου για την τροποποίηση του νόμου για την αναβαλλόμενη φορολογία (DTC). Και οι δύο αυτές προτάσεις έχουν ένα χαρακτηριστικό που προκαλεί ερωτηματικά για τις προθέσεις του κ. Στουρνάρα, καθώς απαλύνουν το κόστος στήριξης των τραπεζών για τους μετόχους τους και το μεταφέρουν αυτούσιο στις πλάτες των φορολογουμένων! Μάλιστα, η πρόταση Στουρνάρα θα οδηγούσε σε ένα αποτέλεσμα που οι Ελληνες φορολογούμενοι θα έβαζαν περίπου 15 δισ. ευρώ για τη στήριξη των τραπεζών, αλλά αυτές θα παρέμεναν υπό τον έλεγχο των ιδιωτών μετόχων τους! Αυτό ήταν άλλωστε και το αποτέλεσμα των αποτυχημένων ανακεφαλαιοποιήσεων της περιόδου 2011-2015.

Επιπρόσθετα, η μεταφορά του κινδύνου από τους μετόχους και τους ομολογιούχους των τραπεζών στις πλάτες των φορολογουμένων μέσω μιας «bad bank», θα ήταν η εύκολη λύση για τους τραπεζίτες, που δεν θα χρειαζόταν να προσπαθήσουν για να μειώσουν τα «κόκκινα δάνεια» στους ισολογισμούς των τραπεζών. Αλλωστε σε αυτό τον τομέα οι ελληνικές τράπεζες έχουν να επιδείξουν φτωχές επιδόσεις, κάτι που εν πολλοίς οφείλεται στις κακές πρακτικές των τραπεζιτών, αλλά και στην αδύναμη κεφαλαιακή διάθρωση των τραπεζών. Κεφαλαιακή διάθρωση που δεν ενισχύθηκε όταν υπήρχαν διαθέσιμα για αυτό χρήματα, με ευθύνη των τωρινών τραπεζικών διοικήσεων και των πολιτικών ηγεσιών στις οποίες μετείχε και ο κ. Στουρνάρας.

Για να γίνει αυτό πιο απτό, αρκεί να αναφερθεί πως την τελευταία δεκαετία οι ελληνικές κυβερνήσεις δαπάνησαν περίπου 57 δισ. ευρώ (ακαθάριστα) για την υποστήριξη των τραπεζικών ιδρυμάτων, ενώ επιπλέον περίπου 28 δισ. ευρώ στήριξης προήλθαν από τον ιδιωτικό τομέα. Από τη δημόσια στήριξη των 57 δισ. ευρώ, περίπου 7 δισ. ευρώ επιστράφηκαν ή ανακτήθηκαν μέσω εκκαθαρίσεων. Τα δε καθαρά έσοδα του προϋπολογισμού από όλες τις μορφές χρηματοδοτικής στήριξης του χρηματοπιστωτικού συστήματος ανήλθαν σε περίπου 5 δισ. ευρώ. Αν αθροιστούν τα σχετικά ποσά ανάκτησης και κερδών τότε η καθαρή ζημιά για τον Ελληνα φορολογούμενο από τις ανακεφαλαιοποιήσεις των τραπεζών διαμορφώνεται σε 45 δισ. ευρώ (24% του ΑΕΠ).

PLUS

PLUS