Υψηλούς μεσοπρόθεσμα κινδύνους για το χρέος, επιδείνωση των ξένων επενδύσεων, υψηλό δείκτη μη εξυπηρετούμενων δανείων εκτός τραπεζικού τομέα, κίνδυνο για μη προσιτή κατοικία σε ένα περιβάλλον αυξημένων αβεβαιοτήτων λόγω των γεωπολιτικών εντάσεων διαπιστώνει η Κομισιόν για την Ελλάδα σε έκθεση (in-depth review, IDR) για τα τρωτά σημεία της ελληνικής οικονομίας.

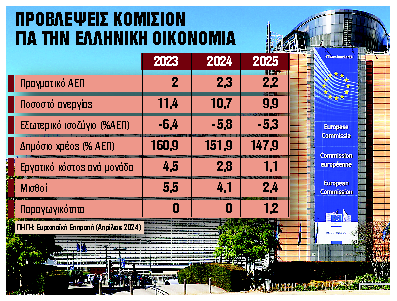

Ο δείκτης του δημόσιου χρέους μειώνεται μετά το 2020, αλλά παραμένει ο υψηλότερος στην ΕΕ, με τους βραχυπρόθεσμους και μακροπρόθεσμους κινδύνους να εκτιμώνται ως χαμηλοί και οι μεσοπρόθεσμοι κίνδυνοι υψηλοί, αναφέρεται στην έκθεση. Αν και μεγάλο μερίδιο του δημόσιου χρέους κατέχουν επίσημοι πιστωτές και η δομή ωρίμανσης και τα επιτόκια την προστατεύουν από την αστάθεια των αγορών, τα αποθέματα που εξακολουθούν να έχουν υψηλές υποχρεώσεις (the still-high liability stocks) μπορεί να εκθέσουν την οικονομία σε τρωτά σημεία που θα μπορούσαν να οδηγήσουν σε οικονομικούς κλυδωνισμούς. Κατά την Κομισιόν ο λόγος δημόσιου χρέους προς ΑΕΠ θα μειωθεί σε 152% το 2024, στο 148% το 2025, στο 131% το 2029 και στο 116% το 2034, αλλά θα συνεχίσει να είναι υψηλός.

Για την καθαρή διεθνή επενδυτική θέση (NIIP) της χώρας, αναφέρει η έκθεση ότι βελτιώθηκε οριακά το 2023 μετά από μια ισχυρή αύξηση το 2022, και παραμένει η χαμηλότερη στην ΕΕ. Το σημαντικό προβλεπόμενο έλλειμμα του ισοζυγίου τρεχουσών συναλλαγών (πάνω από το 5% του ΑΕΠ μέχρι το 2025) σημαίνει ότι η NIIP είναι πιθανό να επιδεινωθεί μεσοπρόθεσμα.

Ο δείκτης μη εξυπηρετούμενων δανείων στις τράπεζες έχει μειωθεί σημαντικά στο 5,7%, αλλά παραμένει ο υψηλότερος στην ΕΕ, αναφέρουν οι συντάκτες της έκθεσης και προτείνουν οργανικά μέτρα, όπως αναδιάρθρωση δανείων και εσωτερικές ρυθμίσεις δανείων, ως έναν πιθανώς σημαντικότερο μοχλό μείωσης των ΜΕΔ στον τραπεζικό τομέα.

Ομως, η μείωση των ΜΕΔ εκτός του τραπεζικού τομέα παραμένει αργή, διαμορφώθηκαν σε 69,5 δισ. ευρώ (32% του ΑΕΠ) τον Δεκέμβριο του 2023, και ως εκ τούτου, εξακολουθούν να επιβαρύνουν την οικονομία, αναφέρεται στην έκθεση.

Οι κίνδυνοι των ΜΕΔ μετατοπίστηκαν από τον τραπεζικό στον μη τραπεζικό χρηματοπιστωτικό τομέα και το κράτος, επισημαίνεται. Παράλληλα, για τις τράπεζες λέει ότι η κεφαλαιακή τους θέση παραμένει μεταξύ των χαμηλότερων στην ΕΕ, οι ανησυχίες για την ποιότητα εξακολουθούν να υφίστανται λόγω του υψηλού ποσοστού των αναβαλλόμενων φορολογικών πιστώσεων, ενώ η μακροπρόθεσμη κερδοφορία παραμένει ανησυχητική.

Ενώ ο κίνδυνος χρηματοπιστωτικής σταθερότητας στην αγορά κατοικίας φαίνεται περιορισμένος, αναδεικνύονται άλλες προκλήσεις όσον αφορά την οικονομική προσιτότητα, καθώς οι αυξήσεις στις τιμές των κατοικιών είναι σημαντικά υψηλότερες από εκείνες των εισοδημάτων, αναφέρεται. Η ελληνική αγορά κατοικίας καταγράφει ισχυρή ανάπτυξη τα τελευταία χρόνια, με τις τιμές και τη ζήτηση να ανεβαίνουν, αλλά σε ονομαστικούς όρους και σε σχέση με την αναλογία τιμής προς το εισόδημα νοικοκυριών εκτιμάται ότι είναι υπερτιμημένες κατά περίπου 10% το 2023.

Κατά την έκθεση η πρόσβαση στη χρηματοδότηση παραμένει σημαντικό εμπόδιο για τις εταιρικές επενδύσεις, ιδίως για τις ΜΜΕ, η ανταγωνιστικότητα και η χαμηλή παραγωγικότητα παραμένουν πρόκληση, η ενίσχυση της οποίας εμποδίζεται από το επίμονα χαμηλό επίπεδο συσσώρευσης παραγωγικού κεφαλαίου.

Ενώ η δυνητική ανάπτυξη εκτιμάται ότι αυξάνεται, παραμένει χαμηλή, εκτιμάται στο 0,7% το 2023. Σημαντικές προκλήσεις εντοπίζονται και στην αγορά εργασίας με την ανεργία να παραμένει μεταξύ των υψηλότερων στην ΕΕ. Τα υποτονικά ποσοστά απασχόλησης των γυναικών και των νέων παραμένουν βασική πρόκληση για τη μεγιστοποίηση της εγχώριας προσφοράς εργασίας.

Κατά την έκθεση οι κύριοι παράγοντες κινδύνου για τις οικονομικές προοπτικές της χώρας περιλαμβάνουν την εμβάθυνση των γεωπολιτικών εντάσεων, τις παρατεταμένες διαταραχές του εμπορίου λόγω της κρίσης στην Ερυθρά Θάλασσα και μια πιθανή αύξηση των τιμών της ενέργειας. Τονίζεται ότι η συνετή δημοσιονομική πολιτική αναμένεται να συνεχίσει να στηρίζει την εξισορρόπηση της ελληνικής οικονομίας, ενώ η εφαρμογή των υφιστάμενων δεσμεύσεων στο RRP και, όπου χρειάζεται, πρόσθετα βήματα, θα υποστήριζαν τη μείωση των μακροχρόνιων τρωτών σημείων.

PLUS

PLUS